Få Lån til å betale ned inkasso og gjeld selv om du har betalingsanmerkning fra før. Et Inkasso-lån gjør det mulig å samle gjeld, regninger og lån på en oversiktlig måte og til en sammenlagt bedre rente.

En Lavere rente og oversiktlig nedbetalingsplan er avgjørende for å få økonomien under kontroll og for å få en bedre økonomisk fremtid.

Dersom man skulle slite økonomisk med å betjene regninger, lån eller gjeld på grunn av inkasso eller betalingsanmerkning, vil et inkassolån kunne være en god måte å få ryddet opp i økonomien på og innfri inkassogjeld.

Hva er et inkassolån?

Et inkassolån kan være et godt hjelpemiddel for personer som har havnet i et privatøkonomisk uføre, og som ønsker å ordne opp i økonomiske krav ved å betale ned inkassogjeld med et lån og på den måten få en ny finansiell start.

Inkassolånet gis til personer som kan stille sikkerhet i bolig eller annen eiendom selv om man måtte ha betalingsanmerkninger, utlegg eller inkassokrav. Det er dermed en mulighet til å refinansiere lån og samle lån og utestående gjeld på en enkel og oversiktlig måte.

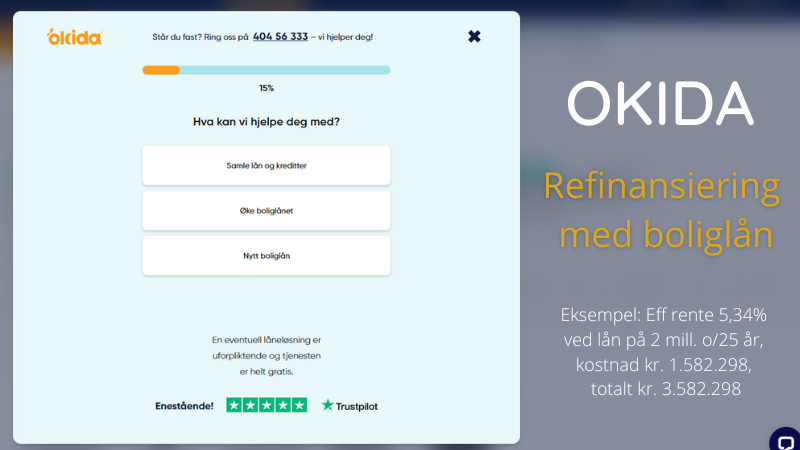

Eksempelrente: Eff rente 5,34% ved lån på 2 mill. o/25 år, kostnad kr. 1.582.298, totalt kr. 3.582.298 /Okida.no

Fordeler med et inkassolån

Mange personer har opplevd at det har vært vanskelig økonomisk i perioder av livet. Ofte kan slike perioder skyldes at man har vært en periode arbeidsløs, og akkurat nå fått en ny jobb og økt motivasjon for å rydde opp i utestående regninger og inkasso. Eller det kan skyldes konkurs i eget firma, en skilsmisse eller andre forhold som har vært vanskelige å kontrollere.

Det viktigste er allikevel å ikke miste motet. Det finnes muligheter til å få lån med inkasso og bli kvitt gamle regninger og utestående saldo. Et såkalt inkassolån kan gis til personer for å rydde opp i gjeld og lån, uavhengig av om man måtte ha en- eller flere betalingsanmerkninger fra før.

Fordeler med et inkassolån:

- Senk månedsbetalingene dine ved å rydde opp i dyr gjeld.

- Betalingsanmerkninger og inkasso tillates.

- Fjern gamle regninger og inkassokrav.

- Forenklet økonomisk hverdag ved å samle lån og regninger til ett.

- Vesentlig lavere rente enn forbrukslån og kredittkort.

Hva koster et inkassolån?

Som alle lån beregnes renten individuelt basert på flere forhold, blant annet din egen inntekt, hvor mye gjeld du måtte ha, sikkerheten du kan stille for lånet og andre personlige opplysninger.

Selv om renten settes individuelt har vi laget denne inkassolån-kalkulatoren som kan vise deg hvor mye et slikt lån vil komme til å koste å betale ned hver måned.

Justér beløpet til den summen du planlegger å låne for å se hva lånet vil koste å betale ned. Husk å legg til eventuell eksisterende boliggjeld for å få den totale summen du må låne og velg avbetalingstiden du ønsker på inkassolånet, opptil 25 år.

- Bli kredittverdig

- Må eie bolig eller eiendom

- Må ha inntekt. NAV ufør aksepteres.

- Inkasso og betalingsanmerkninger aksepteres.

Ved å refinansiere med sikkerhet i bolig kan man bake eksisterende gjeld, lån og inkasso inn i et nytt huslån slik at betalingsanmerkninger fjernes, og man blir kredittverdig igjen.

Det er uforpliktende å søke og UnoFinans tar ingen betaling av kunden. De fleste bankene svarer med sine tilbud i løpet av et par timer, og søkerene kan selv gå inn på unofinans.no og vurdere renter og månedsbeløp.

Effektiv rente i henhold til Forbrukertilsynets retningslinjer for markedsføring av boliglån er 6,58% ved et lån på 2 millioner over 25 år, kost kr. 2.009.071, totalt 4.009.071

Besøk Unofinans her.

Hvordan få hjelp

Et inkassolån kan være et godt hjelpemiddel for å få økonomien under kontroll, selv om man måtte ha en dårlig betalingshistorikk eller kredittverdighet.

For å søke om et lån til inkasso slik at man betale regninger, gamle lån og gjeld, må man først tilfredsstille visse krav.

- Et inkassolån kan gis til personer som stiller med sikkerhet i eiendom eller bolig.

- Man må som oftest være minimum 23 år gammel, mens i noen banker kreves det 30 år som minimumalder for å søke.

- Man må ha en inntekt til å betjene refinansieringslånet, her aksepteres også NAV ufør.

- Kausjonist (venner/familie) kan aksepteres av noen banker.

- Et inkassolån refinansierer boliglån og annen gjeld/regninger inn i et nytt boliglån.

- Gjør det mulig å refinansiere opptil 10 millioner og opptil 25 års nedbetalingstid.

Dersom du ønsker hjelp til å rydde opp i gjeld som har gått til inkasso, kan det være lurt å bruke en uavhengig tredjepart som sammenligner flere forskjellige banker og inkassolån. Uno Finans er et eksempel på slike gratis tjenester som kan hjelpe deg med å utforme en søknad om et såkalt omstartslån, disse vil også være til hjelp dersom du skulle ha spørsmål eller utfordringer underveis.

Fjerning av inkassogjelden

Det er viktig å tenke på at man ikke kan bli kvitt gjeld med ett lån. Selv om et inkassolån vil være til god hjelp for å redusere månedlige utgifter ved at man får lavere rente, færre gebyrer, regninger og lån, etc. Vil det å betale ned lånet og overholde betalingsforpliktelsene være det aller viktigste fokuset man har.

Du kan forbedre dine odds ved å gjøre visse grep i privatøkonomien din, hvor det aller viktigste vil være å sette opp et personlig budsjett for å få kontroll over utgifter og inntekter. Et annet viktig punkt vil være å øke inntekten slik at man ikke havner i inkassogjeld igjen.

For å konkludere vil et inkassolån kunne hjelpe deg som har dyre lån, inkassokrav eller en komplisert økonomi – enten du har betalingsanmerkninger, eller av ulike årsaker ikke får refinansiert dyre lån og gjeld.

Tjenester slik som UNO Finans gjør først en grundig analyse av din situasjon, og utarbeider deretter en plan for en bedre økonomisk fremtid. Og med den: Én ting mindre å tenke på i en krevende hverdag.

Les gjerne mer om refinansiering av gjeld, omstartslån. eller hvordan man kan unngå tvangssalg.