Investere penger i fond og aksjer, eller betale ned gjeld og lån? Hva er lurest for din privatøkonomi, og hva sparer du mest penger på?

Dinepenger har en fin gjennomgang av denne problemstillingen i sin artikkel fra 2012. Selv om det er en gammel nyhet og verden har forandret seg mye på 8 år. Er rådene stort sett like gode nå, som da.

Den smarte rekkefølgen å bruke pengene dine på

1. Ha noen krisepenger

Krisepenger eller nødpenger er ikke din vanlige buffer på 1-3 månedslønner. Krisepenger er noe så enkelt som en liten og lett tilgjengelig sum med penger som gjør at du kan håndtere mindre kriser, som f.eks en erstatte en defekt vaskemaskin med en som er kjøpt brukt og billig.

Hva som er en god sum for deg avhenger av hvor mye du tror kan gå galt. Men en grei sum er som oftest mellom 5 og 10 000 kroner.

2. Kredittkort, sms og forbrukslån

Forbrukslån eller kredittkortgjeld behøver nødvendigvis ikke å skyldes overforbruk eller dårlig håndtering av penger. Noen ganger kan det å måtte ta opp et kortsiktig lån være nødvendig for å unngå noe enda verre, det viktigste er å ta lærdom, og betale gjelden ned.

Bruk ekstra penger du har til å bli kvitt dyr rentebærende kredittkortgjeld eller forbrukslån. Det er ikke unormalt med renter på mellom 17 og 25%, ofte om man tar med årlige gebyrer så det kan være lurt å refinansiere gjelden man har og få en lavere rente.

Eksempelrente: Eff rente 5,34% ved lån på 2 mill. o/25 år, kostnad kr. 1.582.298, totalt kr. 3.582.298 /Okida.no

Betaler du ned denne dyre gjelden vil du kunne spare 17-25% rente i året, har du de ekstremt dyre sms-lånene med effektiv rente på hundrevis av prosent vil nedbetaling av denne gjelden skaffe den beste avkastningen du kan få på pengene dine og slår ethvert aksjefond.

3. Spar opp en buffer

Du har betalt ned den dyre gjelden, nå kan du spare opp en god buffer tilsvarende 1-3 månedslønner.

Denne bufferen bør du plassere i banken, høy-rente eller vanlig bankkonto har ikke så mye å si. Dette er ikke penger for investering, men vil være din «forsikring» mot å ta opp ny dyr rentebærende gjeld i fremtiden.

Sparebufferen vil kunne dekke kriser som oppstår i hjemmet, på fritiden eller ødelagte eiendeler, det være seg vannlekkasjer, motorhavari på bilen, etc. Om en uforutsett utgift skulle oppstå kan du bruke denne bufferen til å unngå mer gjeld, bare husk å fyll opp bufferen igjen etter bruk.

4. Betal ned billån, caravan, motorsykkel lån, etc.

Bli kvitt mer gjeld ved å angripe pantsatte og mellom-dyre lån som for eksempel billån og lån på båt, motorsykkel, etc.

Et normalt rentenivå på slike lån ligger på mellom 5 og 10%. Nå som du har frigitt mer av inntekten din ved å bli kvitt kredittkortgjeld eller forbrukslånet, vil det å betale ned billånet gå enda raskere enn antatt.

5. Begynn å spare i fond

Du er blitt kvitt dyre lån og du har en fin buffer på konto. Lønningskontoen din blir merkbart større måned for måned nå som du har færre og færre ned – og avbetalinger å måtte tenke på, nå kan det være et godt tidspunkt å investere på.

Begynn for eksempel å spare i ett rimelig indeksfond. Om du ikke har spart i fond tidligere vil spare og fondstjenester som Kron.no være en god ressurs for å lære mer. Start med et indeksfond som har lave kostnader og som følger nivået på børsen over tid.

Ha et mål om å kunne spare 10% av din månedlige inntekt. Nå som du ikke har andre ned – og avbetalinger enn huslån og et eventuelt studielån, vil det å spare 10% være fullt gjennomførbart, men om du syntes det var litt mye, kan du starte med f.eks 1000 kroner i måneden. Prøv spareroboten til Kron.

6. Nedbetal ekstra på boliglånet

Uansett om boligprisene går opp eller ned, vil nedbetaling av boliglånet øke din trygghet. En nedbetalt, eller lavt-belånt bolig vil være en solid trygghet i tilfelle du skulle miste jobben, bli ufør eller hvis rentene skulle stige.

Mens du benytter 10% av din månedlige inntekt på sparing og investering, kan du bruke overskytende ekstra midler på å nedbetale boliglånet.

6. Bli kvitt studielånet

Studielånet er ikke blant den verste gjelden man kan ha. Dette skyldes forholdsvis lave og stabile renter, og fordi du får ettergitt lånet ved død eller uførhet. Men, det er fremdeles gjeld – og månedlige avbetalinger som du kan bruke på noe annet.

Hvis du nå har en komfortabel belåningsgrad på boligen eller kanskje til og med en nedbetalt bolig, kan du nå sikte deg inn på den forhåpentligvis siste gjeldsposten din.

7. Spar, gi og lev livet

På det syvende steget er du nå forhåpentligvis gjeldfri og med en nedbetalt (eller svært lavt belånet) bolig. Uten noen ned- eller avbetalinger kan du nå bruke alle pengene dine på tre ting:

Spar og invester dem. Gi dem bort. Bruk dem på forbruk.

Tips

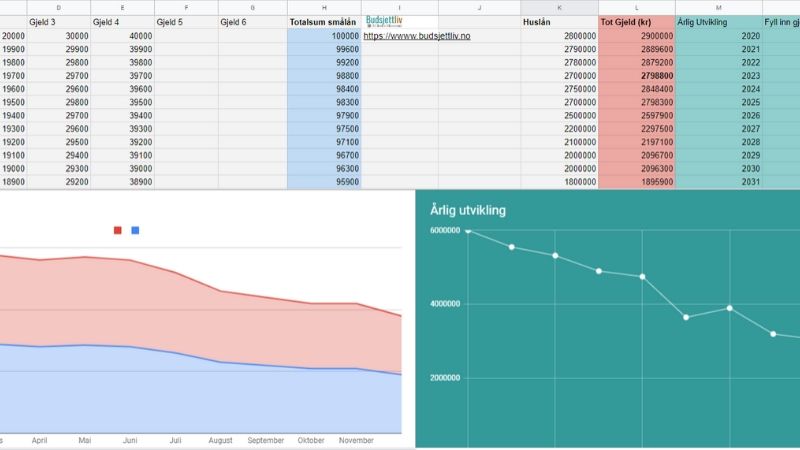

Bruk gjerne denne gjeldoversikten for å følge med på utviklingen av din gjeld og økonomi måned for måned, år for år. Dette er en litt penere versjon av min personlige gjeldsoversikt som jeg har brukt det siste året for å se utviklingen av gjeld og lån over tid.

Les mer om hvordan du kan unngå tvangssalg, refinansiere gjeld eller hvordan man kan refinansiere inkasso og få et omstartslån og bedre økonomi.

Dersom du ønsker å investere kan du lese mer om crowdfunding lån og crowdlending investering, en smart måte å tjene renter hver måned. Start med crowdlending for 500 kroner eller mer.